Блог им. boomin |Итоги торгов за 19.06.2024

- 20 июня 2024, 08:12

- |

Коротко о торгах на первичном рынке

19 июня новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 435 выпускам составил 1080,8 млн рублей, средневзвешенная доходность — 18,21%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Итоги торгов за 18.06.2024

- 19 июня 2024, 07:25

- |

Коротко о торгах на первичном рынке

18 июня стартовало размещение трехлетних облигаций Кеарли Групп-001P-01. В первый день торгов выпуск объемом 150 млн рублей был размещен на 61 млн 171 тыс. рублей (40,78% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 387 выпускам составил 788,5 млн рублей, средневзвешенная доходность — 18,28%.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 18.06.2024

- 18 июня 2024, 11:11

- |

- «Кеарли Групп» сегодня начинает размещение трехлетних облигаций серии 001Р-01 объемом 150 млн рублей. Регистрационный номер — 4B02-01-00151-L-001P. Бумаги включены в Сектор роста. Ставка купона установлена на уровне 21% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация и call-опционы. Организатор — ИК «Иволга капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- «Завод КЭС»допустил техдефолтпо выплате дохода за 3-й купонный период облигаций серии 001P-04, сообщил ПВО «Регион Финанс». Размер неисполненных обязательств составил 10,8 млн рублей. НКР 17 июня 2024 г. понизило кредитный рейтингэмитента до C.ru, прогноз изменен на «рейтинг на пересмотре с возможностью понижения».

- «Автобан-Финанс»сегодня с 11:00 до 15:00 по московскому времени проведет сбор заявокна шестилетние облигаций серии БО-П06 объемом 5 млрд рублей.

( Читать дальше )

Блог им. boomin |Итоги торгов за 17.06.2024

- 18 июня 2024, 10:38

- |

Коротко о торгах на первичном рынке

17 июня новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 434 выпускам составил 995 млн рублей, средневзвешенная доходность — 18,3%.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 17.06.2024

- 17 июня 2024, 10:36

- |

- «Завод КЭС» сообщил ПВО «Регион Финанс» об отсутствии фактической возможности исполнять обязательства по облигациям. Ранее в СМИ появились публикации о задержании директора завода Расима Киямова, которому инкриминируют дачу взятки должностному лицу. Кредитный рейтинг эмитента — BB-.ru с позитивным прогнозом от НКР.

- Московская биржа зарегистрировала выпуск облигаций«ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС»серии БО-05-001. Регистрационный номер — 4B02-05-00381-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Параметры выпуска пока не раскрываются. Организатор — ИК «Риком-Траст». Кредитный рейтинг эмитента — ruВ+ со стабильным прогнозом от «Эксперта РА».

- ООО «Кеарли Групп»18 июня начнет размещениетрехлетних облигаций серии 001Р-01 объемом 150 млн рублей. Ставка купона установленана уровне 21% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизацияи call-опционы. Организатор — ИК «Иволга капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Блог им. boomin |Итоги торгов за 14.06.2024

- 17 июня 2024, 08:31

- |

Коротко о торгах на первичном рынке

14 июня были полностью за день размещены двухлетние облигации Легенда-002Р-03 2 млрд рублей. Выпуск был реализован за 752 сделки, средняя сумма сделки составила 2,66 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 398 выпускам составил 811,2 млн рублей, средневзвешенная доходность — 18,27%.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 14.06.2024

- 14 июня 2024, 10:22

- |

- «Легенда» сегодня начинает размещение среди квалифицированных инвесторов двухлетних облигаций серии 002Р-03 объемом 2 млрд рублей. Регистрационный номер — 4B02-03-00368-R-002P. Бумаги включены в Третий уровень котировального списка и Сектор роста. Размер спреда к ключевой ставке Банка России по выпуску установлен на уровне 3,75% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 11 июня. Организатор — Совкомбанк. Эмитент имеет кредитный рейтинг BBB(RU) со стабильным прогнозом от АКРА.

- «ДиректЛизинг»установил ставку8-го купона облигаций серии 002Р-02 на уровне 19% годовых. Эмитент имеет кредитный рейтинг ВВ+(RU) со стабильным прогнозом от АКРА.

- «Городской супермаркет»(операционная компания сети «Азбука Вкуса») установил ставку21-24-го купонов облигаций серии БО-П01 на уровне 16% годовых. Эмитент имеет кредитный рейтинг A-(RU) со стабильным прогнозом от АКРА.

( Читать дальше )

Блог им. boomin |Итоги торгов за 13.06.2024

- 14 июня 2024, 07:01

- |

Коротко о торгах на первичном рынке

13 июня новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 313 выпускам составил 740,1 млн рублей, средневзвешенная доходность — 17,56%.

( Читать дальше )

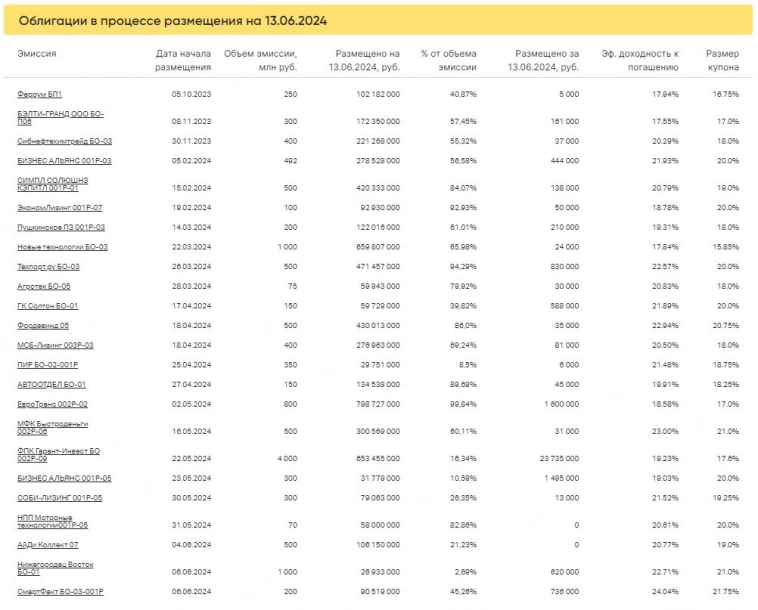

Блог им. boomin |Главное на рынке облигаций на 13.06.2024

- 13 июня 2024, 11:03

- |

- «Легенда» установила размер спреда к ключевой ставке Банка России двухлетних облигаций серии 002Р-03 объемом 2 млрд рублей на уровне 3,75% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 11 июня. Бумаги доступны только для квалифицированных инвесторов. Техразмещение запланировано на 14 июня. Организатор — Совкомбанк. Кредитный рейтинг эмитента — BBB(RU) со стабильным прогнозом от АКРА.

- «Балтийский лизинг»19 июня планирует провести сбор заявок инвесторов на трехлетние облигации серии БО-П11 объемом не менее 3 млрд рублей. Ориентир ставки купона — ключевая ставка Банка России плюс спред не более 250 б.п. Купоны ежемесячные. Техразмещение запланировано на 24 июня. Организатор — ИБ «Синара». Кредитный рейтинг эмитента — ruAA- со стабильным прогнозом от «Эксперта РА».

- «Джи-групп»20 июня планирует провести сбор заявок среди квалифицированных инвесторов на облигации серии 002Р-04 со сроком обращения 2,5 года объемом 3 млрд рублей.

( Читать дальше )

Блог им. boomin |Итоги торгов за 11.06.2024

- 13 июня 2024, 08:06

- |

Коротко о торгах на первичном рынке

11 июня стартовало и полностью завершило размещение пятилетних облигации Автобан-Финанс-БО-ПО5 объемом 5 млрд рублей. Выпуск был реализован за 60 сделок, средняя сделка составила 83,3 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 406 выпускам составил 808,1 млн рублей, средневзвешенная доходность — 17,22%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс